-

미국 배당 성장 ETF 비교 [vig vs dgro vs dgrw]투자 2020. 2. 7. 11:34

나는 배당주 투자에 조금 회의적이었다.

배당 보다는 성장에 중점을 둔 내 투자 스타일 탓이다.

내 포트폴리오 중 가장 많은 비중을 차지하는

알리바바와 알파벳도 배당은 하나도 없다.

나에게 배당은 주지 않지만 그 돈으로

열심히 그들의 본업과 새로운 먹거리에 잘 투자하고 있다.

경영진을 신뢰 하기에 지금 당장 배당을 주지 않아도

미래에 더 큰 이익으로 보답 받으리라는 믿음이 있다.

게다가 지금은 어떻게든 일해서 먹고 살 수 있으니

딱히 배당이 필요 없다는 생각도 들었다.

나이 들고 일 하기 힘든 20~30년 뒤에

그 때 가서 배당 받으면 된다는 생각이 컸다.

하지만 문제는 그 20~30년간

내가 과연 지금처럼 돈을 벌 수 있을까?

라는 회의감과 의구심이 점차 심하게 들고 있다는 것.

지금 하고 있는 사업 소득과, 급여 소득, 월세 소득

이 3가지 모두 바람 앞의 등불이다. ㅠㅠ

20~30년은 커녕 2~3년 앞도 모르겠다.

만약 갑자기 소득이 끊기게 되면

그래도 뭐라도 하긴 하겠지만..

지금처럼 벌 수 있을 자신이 없다.

만약 특별한 기술이 필요없는 알바 같은걸 하게 되면

주5일로 하루 8시간씩 종일 새빠지게 일 해도

한 달에 200만원 벌기도 힘들다.

혼자서 그냥 먹고는 살겠지만

돈을 따로 모으고 투자는 힘들겠지?

그러니 안정적인 현금흐름의 필요성을 느끼게 되었다.

지난 세월 돈 벌려고 참 여러가지를 해 왔는데

돈 빌려주고 이자 받는 것도 쉽지 않고

월세 받는 것도 너무 힘들다.

둘 다 사람에 치이는게 가장 힘들다.

그래서 가장 마음 편한 건 배당이다.

배당은 사람에 치일 일도 없고

정해진 날짜에 딱딱 통장에 찍히지 않는가?

알리바바와 알파벳 같은 기업이

언제 배당을 줄 수 있을런지 기약이 없으니

일부 배당 투자도 필요하다는 생각이 들었다.

그렇다고 지금 당장 고배당만 주는 기업은 내 취향이 아니다.

배당 주느라 기업이 성장을 못 한다면

밑 빠진 독에 물 붓기 아닌가?

기업의 성장이 우선이면서

조금씩 성장과 함께 배당도 늘려줄 수 있는

그런 배당성장형 기업이 지금 나에게 딱 맞았다.

물론 내 포트폴리오의 주력은

헬스케어와 4차산업 혁명을 이끌고 있는

미국의 maga, 중국의 bat 다.

분산 투자 차원에서 배당 성장 기업을 넣는건데

이런 기업들이 워낙 많아서 일일이 분석하고

거기에서 또 나눠서 투자하는게 너무 에너지 낭비일 듯 하여

간편하게 배당성장형 etf 를 알아 보았다.

흔히 미국 시장에 상장된 배당성장형 etf 중

가장 유명한 건 vig, dgro, dgrw 이렇게 셋 이었다.

etfdb.com 사이트를 이용해 비교, 분석 해 보았다.

모두 배당성장 etf 지만 컨셉은 조금씩 다르다.

- vig 는 10년 이상 배당금을 늘린 기업들

- dgro 는 5년 이상 배당금을 증가 시키면서

배당성향이 75% 미만인 기업

- dgrw 는 roe, roa 가 높으면서 이익성장율이 높은 기업

(사실 dgrw 는 조금 기준이 난해하다.

패시브가 아니라 액티브에 가까운듯?)

etf 에서 가장 중요한 보수를 살펴보면

- vig 가 가장 저렴한 0.06%

- dgro 가 그 다음으로 0.08%

- dgrw 는 0.28% 로 유독 비쌌다.

근데 vig 보수 0.06%는 정말 너무 싼 거 아닌가?

1억이라고 해도 1년 보수가 고작 6만원.

역시 금융 선진국 미국 시장이다. ㅎㅎ

이건 vig 의 밸류와 배당율이다.

per 가 25.5 평균 대비 좀 높은 편이다.

배당율은 1.7% 어라? 생각보다는 너무 낮다.

정말 배당보다는 성장에 포커스를 맞춰서 그런가?

dgro 의 밸류와 배당율이다.

오? per 도 19.4 로 vig 보다 낮고

배당율도 2.25%로 vig 보다 높다.

마지막으로 dgrw 의 밸류와 배당율이다.

per 는 18.4 로 dgro 보다도 낮고

배당율도 2.32%로 dgro 보다 높다.

즉 셋 중 per가 가장 낮고, 배당은 가장 많이 준다.

수수료가 무려 3~4배나 비싼 이유가 있는 건가?

vig 의 상위 15개 종목들이다.

마이크로소프트, 비자, P&G, 월마트, 존슨앤 존스

컴케스트, 맥도날드, 코스트코, 나이키 등

딱 봐도 우리가 흔히 들어본 기업들이 많이 보인다.

제조가 21%, 테크 17%, 필수소비재 15%

헬스케어 12%, 경기민감 소비재 10%

금융 7%, 인프라 6%, 기초소재 4.7% 등

포트폴리오가 정말 골고루 분산되어 있다.

dgro 의 상위 15개 종목 내역이다.

여긴 애플이 1위네? 마이크로소프트, 존슨앤 존스,

JP모건, 버라이즌, 화이자, P&G, 웰스파고

코카콜라, 인텔, 시스코, 뱅크 아메리카, 펩시

역시 우리에게 눈이 익은 기업들이 대부분이다.

금융 18.5%, 테크 17%, 헬스케어 14.8%,

제조 12%, 필수소비재 10%, 경기민감 소비재 7.6%

커뮤니케이션 5%, 인프라 5.3%, 에너지 3.5% 등

여긴 금융 비중이 18.5% 로 꽤나 높다.

금융 쪽의 배당 성장이 괜찮나?

웰스파고나 뱅크 아메리카 같은 기업은

버핏 형이 엄청나게 좋아하는 주식인데..

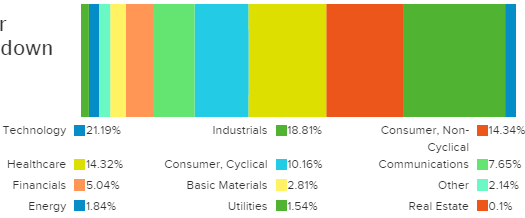

마지막으로 dgrw 의 상위 15개 종목들.

1위부터 버라이즌, 애플, 마이크로소프트, P&G,

머크, 알트리아(담배), 펩시, 인텔

유나이티드헬스, 컴케스트, 암젠, 3M, 길리어드 등

역시 익숙한 회사들이다.

여긴 테크가 21%로 가장 높다. (맘에 든다.)

제조 18.8%, 필수소비재 14.3%, 헬스케어 14%

경기민감재 10%, 커뮤니케이션 7.6%, 금융 5% 등

3개의 etf 가 비슷한 듯 하면서도 오묘하게 다르다.

vig 는 제조업, 테크, 소비재가 주력이고

dgro 는 금융, 테크, 헬스케어가 주력

dgrw 는 테크, 제조업, 소비재, 헬스케어가 주력

과거 성과 면에서는 세 etf 모두 훌륭하다.

그동안 워낙 미국 장이 좋았기 때문도 있겠지?

그래도 5년 성과는 drgo 가 가장 뛰어나다. 81.65%

내용을 요약하자면

per,배당율, 구성으로만 보면

테크와 소비재, 헬스케어가 주력인

dgrw 가 가장 마음에 들지만

etf 인데 종목 선별 기준이 너무 애매모호다.

roe와 roa가 높으면서도 이익성장율이 높을 것 같은 기업?

그걸 어떻게 예측할 수 있을까?

etf 지만 약간 액티브한 편에 속하는 듯 하다.

그래서 보수가 무려 3~4배나 비싼듯 ㅠㅠ

vig 도 나쁘지 않은 선택 같지만

평균 per 가 너무 높고, 배당율도 너무 낮다.

상위 종목이 조금 올드한 느낌도 없지 않아 있고.

사실 어느 etf 를 픽 해도 나쁘지 않은 선택같다.

과거 성과도 거의 비슷하다.

하지만 나는 결론적으로 dgro 를 택했다.

가장 마음에 드는 것은 확실한 종목 기준 컨셉이다.

5년 이상 배당을 꾸준히 성장 시켰으면서도

배당 성향이 75% 미만인 기업.

즉 배당에 올인하지 않고 꾸준히 성장하면서

거기에 맞춰 배당금도 성장 시키는 바람직한 기업.

내가 가장 좋아하는 테크와 헬스케어가 주력인것도 맘에 들고

(눈에 보이는 걸 만드는 제조업은 앞으로 힘들다 ㅠㅠ)

금융은 내가 금융주에 전혀 투자하고 있지 않기 때문에

분산투자 측면에서도 괜찮은 것 같다.

다시 한번 말하지만 어느 etf 를 선택하든

장기투자 한다면 나쁘지 않은 선택이 될 것이다.

dgro 를 픽 한것은 순전히 내 개인적인 의견일 뿐이다.

보수가 0.8% 인건 너무 마음에 든다.

행복회로를 마음껏 돌려서 ㅎㅎ 미래에

dgro etf 보유 금액이 10억이 된다고 하면

배당으로 월 200만원씩 받으면서

연간 보수는 고작 80만원에 불과하다.

(아.. 회로를 너무 돌렸나? =_=;)

참고로 dgro 와 vig 는 분기 배당인데

유일하게 dgrw 는 월 배당이다. ㅎㅎ

그래서 보수가 3~4배나 비싼 것인가?

하지만 난 분기 배당도 괜찮다.

매달 조금씩 들어오는 것 보다는

3개월에 한 번씩 목돈이 들어오는 게

더 기다리는 행복이 크지 않을까?

늘 그렇듯 꾸준히 조금씩 사 모으자.

10년, 20년 계속 조금씩 사 모으다 보면

행복회로의 상상이 현실이 되는 날이 온다.

영화 윌터의 상상은 현실이 된다 처럼 ㅎㅎ

'투자' 카테고리의 다른 글

[한국주식 희망] 반도체, 2차전지, MLCC도 태양광(OCI)처럼 될까? (2) 2020.02.13 중국 헬스케어 etf 비교 [kure vs chih vs chna vs 2820 hk] feat [xlv vs ibb] (3) 2020.02.08 [2020년 1월] 자산배분 현황 (0) 2020.02.04 투자와 삶의 밸런스를 지키는 3가지 원칙 (0) 2020.02.04 [전 세계의 고령화] 투자 포인트 3가지! (0) 2020.01.03